La Sentencia dictada por el Tribunal Justicia de la Unión Europea el 3/9/2014 (asunto C-127/12) es muy importante por varias razones:

-porque pone fin a la discriminación de los no residentes en el Impuesto sobre Sucesiones y Donaciones en España, que venían pagando muchos más que los residentes de algunas Comunidades Autónomas,

-porque ha obligado a modificar la actual normativa estatal para evitar esas diferencias,

-porque también podría afectar a herencias y donaciones con países terceros (y no sólo de la UE y del EEE),

-y porque abre la vía para que quienes hayan pagado impuestos excesivos puedan solicitar su devolución.

Esa Sentencia se ha dictado en un recurso interpuesto por la Comisión Europea, que llevaba varios años advirtiendo a España que su normativa del Impuesto Sucesiones y Donaciones vulneraba el Derecho comunitario por obstaculizar la libre circulación de personas y de capitales.

ACTUALIZACIÓN MUY IMPORTANTE: La Sentencia del Tribunal Supremo nº 242/2018, de 19/2/2018 ha rechazado de forma clara y contundente la DISCRIMINACIÓN DE EXTRACOMUNITARIOS en el Impuesto Sucesiones y Donaciones, tal y como explico en el siguiente post: OTRO VARAPALO DEL TRIBUNAL SUPREMO AL LEGISLADOR POR VULNERAR DERECHO UE, AL DISCRIMINAR A EXTRACOMUNITARIOS CON IMPUESTO SUCESIONES

ACTUALIZACIÓN IMPORTANTE DICIEMBRE 2018: Finalmente Hacienda ha asumido que NO puede discriminar a extracomunitarios con el Impuesto Sucesiones y Donaciones, y la Dirección General de Tributos en Consultas Vinculantes V3151-18 de 11/12/2018 (referida a Andorranos) y V3193-18, de 14/12/2018 (referida a rusos) asume totalmente primacía Derecho UE llegando a las siguientes CONCLUSIONES:

Primera: La normativa española que regula el Impuesto sobre Sucesiones y Donaciones es contraria a la normativa de la Unión Europea, en tanto en cuanto no respeta el principio de libertad de movimiento de capitales regulado en el artículo 63 del Tratado de Funcionamiento de la Unión Europea, que prohíbe todas las restricciones a los movimientos de capitales entre Estados miembros y entre Estados miembros y terceros países.

Segunda: Conforme a la jurisprudencia del Tribunal Supremo y de acuerdo con la jurisprudencia del TJUE sobre el alcance del principio de libertad de movimiento de capitales consagrado en el artículo 63 del Tratado de Funcionamiento de la Unión Europea, los efectos de la sentencia del TJUE de 3 de septiembre de 2014, resultan aplicables a los residentes en países extracomunitarios.

Tercera: En consecuencia, no ha de tenerse en cuenta la exclusión de los países terceros ajenos al EEE en relación con el ámbito de aplicación de la disposición adicional segunda de la Ley 19/1987, de 18 de diciembre, del Impuesto de Sucesiones y Donaciones. Por lo tanto, el régimen regulado en dicha disposición adicional resultará aplicable en relación con todos los no residentes, con independencia de que residan en un Estado miembro de la Unión Europea o del Espacio Económico Europeo o en un país tercero.

Así queda la TRIBUTACIÓN DE HERENCIAS Y DONACIONES CON NO RESIDENTES (COMUNITARIOS Y EXTRACOMUNITARIOS) TRAS LAS SENTENCIAS DEL TRIBUNAL SUPREMO DE FEBRERO Y MARZO 2018 Y LAS REFERIDAS CONSULTAS VINCULANTES DE TRIBUTOS:

I.-¿A QUÉ DISCRIMINACIÓN PONE FIN LA STJUE?

El Impuesto Sucesiones y Donaciones es estatal, y para herencias o donaciones entre familiares directos se paga aplicando una tarifa progresiva del 7,65% al 34%.

Sin embargo, para herencias y donaciones entre residentes en España el impuesto está cedido a las Comunidades Autónomas, que pueden introducir beneficios fiscales aplicables exclusivamente a sus residentes, cosa que han hecho la mayor parte de las CCAA. Así por ejemplo, en Baleares las herencias entre familiares directos residentes tributan como máximo 1%, y las donaciones 7%.

El problema radicaba en que cuando eran no residentes el heredero, el donatario o el causante, o se trataba de la donación de inmueble sito en el extranjero, el impuesto no está cedido a ninguna Comunidad Autónoma y debía pagarse al Estado y aplicando normativa estatal, sin poder aplicar ninguna ventaja autonómica.

Eso daba lugar, por ejemplo, a los siguientes casos de discriminación:

1.-Herencia con fallecido residente en Baleares y con todos sus bienes en España, correspondiendo 0,5 M a un hijo residente en España, que pagará en Baleares unos 5.000 € (1%) y otros 0,5 M a otro hijo residente en Alemania, que debía pagar al Estado unos 106.000 (aproximadamente 21%).

2.-Herencia con fallecido residente en Alemania y con todos los bienes allí situados, correspondiendo 0,5 M a un hijo residente en España/Baleares, que no podía pagar el 1% aplicable en Baleares y debía pagar al Estado unos 106.000 (aproximadamente 21%).

3.-Herencia con fallecido residente en Reino Unido y con inmueble en Mallorca valorado en 0,5 M, que se adjudicaba a un cónyuge o a un hijo no residentes en España, que debían pagar al Estado unos 106.000 (aproximadamente 21%).

4.-Donación de padre residente en Alemania, que donaba inmueble en Mallorca valorado en 0,5 M a uno hijo o a un cónyuge igualmente no residentes en España, que debían pagar al Estado unos 106.000 (aproximadamente 21%).

Pues bien, señala el TJUE que en esas herencias y donaciones con no residentes, al no poder beneficiarse de las reducciones fiscales autonómicas, se soporta una mayor carga fiscal que cuando intervienen sólo residentes, y que eso causa una disminución del valor de la herencia o de la donación.

Declara el TJUE que la legislación estatal, al permitir tales diferencias de trato, constituye una restricción de la libre circulación de capitales, prohibida por los artículos 63 TFUE y 40 del Acuerdo EEE (integrado por los países de la UE y por Noruega, Islandia y Liechtenstein).

II.-¿QUÉ HA HECHO ESPAÑA PARA CUMPLIR CON LA STJUE?

Al haber sido condenada, España estaba obligada a modificar su legislación para evitar ese trato discriminatorio en las herencias o donaciones con no residentes.

Lo más lógico, dado que también existen importantísimas diferencias en el trato de fiscal de herencias o donaciones entre residentes, según residan en una u otra Comunidad Autónoma (que el TJUE no cuestiona en absoluto), sería armonizar el Impuesto Sucesiones y Donaciones en toda España para evitar grandes diferencias entre Comunidades y entre residentes y no residentes.

Sin embargo, esa armonización requiere acuerdos del Estado con las diferentes CCAA, lo que puede resultar muy complicado y llevar mucho tiempo.

Por eso, el legislador ha optado por dar cumplimiento al fallo de la Sentencia TJUE de 3/9/2014 modificando rápidamente la Ley estatal 29/1987 reguladora del Impuesto Sucesiones y Donaciones, sin modificar los preceptos de la Ley 22/2009 que regulan la cesión del Impuesto a las CCAA y sin forzar la armonización en toda España.

Así, en la Ley 26/2014, de 27 noviembre (BOE 28/11/2014), por la que se modifica el IRPF y el Impuesto Renta No Residentes, con entrada en vigor 1 enero 2015, se introduce una disposición final tercera que también modifica la Ley 29/1987, permitiendo que en las herencias y donaciones con no residentes, por las que debe pagarse el impuesto a la Hacienda Estatal, se puedan aplicar las ventajas establecidas en las CCAA con las que exista algún punto de conexión.

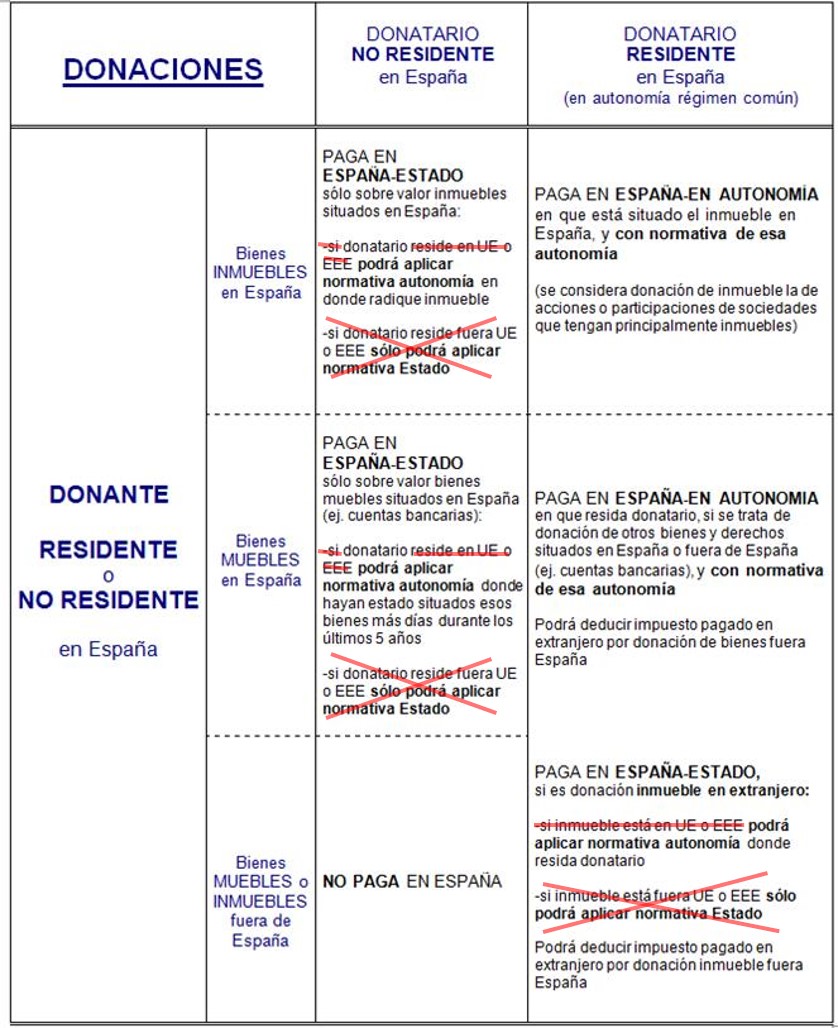

Con dicha modificación, y de acuerdo con lo establecido en la Ley 22/2009, las herencias y donaciones con no residentes pasarán a tributar, con carácter general, tal y como se refleja en los siguientes ESQUEMAS:

-Puede existir alguna peculiaridad en herencias y donaciones con residentes del País Vasco o Navarra, así como en herencias con residentes de los tres únicos Estados que tienen suscrito con España Convenio de Doble Imposición en materia de herencias (Francia, Suecia y Grecia).

-A estos efectos, se considera que una persona residente en España lo es en el territorio de una Comunidad Autónoma cuando haya permanecido en su territorio un mayor número de días de los 5 años inmediatos anteriores. En todo caso, si se trata de un extranjero residente y sin otra residencia fiscal previa en España, hay argumentos para defender que puede ser considerado residente de una Comunidad Autónoma aunque cuando no lleve más de dos años y medio residiendo en la misma.

-Otra novedad que se introduce en la Ley 29/1987 es que los contribuyentes que deban pagar el Impuesto Sucesiones y Donaciones a la Hacienda Estatal (España-Estado), en la Oficina Nacional de Gestión Tributaria de la AEAT (Madrid), obligatoriamente tendrán que hacerlo mediante AUTOLIQUIDACIÓN con los impresos que se aprobarán al efecto (en los que estará prevista la aplicación de beneficios fiscales autonómicos). Ya no tendrán la posibilidad de solicitar la liquidación administrativa, que se venía demorando más de dos años.

III.-¿AFECTA LA STJUE A HERENCIAS O DONACIONES CON PAISES TERCEROS?

Aunque el legislador, para cumplir con el fallo de la Sentencia TJUE 3/9/2014, ha limitado la posibilidad de aplicar los beneficios fiscales autonómicos a residentes en UE o EEE, consideramos que el criterio de la Sentencia también podría entenderse aplicable a herencias y donaciones con residentes en países terceros, en los que resida el causante, el heredero o el donatario, o en el que se encuentre un inmueble objeto de donación.

En efecto, la libre circulación de capitales es la más amplia de las libertades consagradas en el TFUE, porque en principio se prohíben restricciones a los movimientos de capitales tanto entre Estados miembros como entre Estados miembros y terceros países.

La jurisprudencia comunitaria considera que las herencias y donaciones son movimientos de capitales a esos efectos, y que cualquier excepción o limitación al principio fundamental de libre circulación debe interpretarse en sentido estricto.

De hecho, el TJUE en Sentencia 17/10/2013 (asunto C-181/12) consideró que vulneraba esa libre circulación la normativa alemana por dispensar peor trato fiscal a una herencia de inmueble situado en Alemania con causante y heredero residente en un país tercero (Suiza), y en la misma Sentencia de 3/9/14 el TJUE rechaza la diferencia de trato con respecto a Estados terceros partes en el EEE por el simple hecho de que no exista acuerdo de intercambio de información con los mismos.

Por ello, aunque el legislador no permite aplicar beneficios fiscales autonómicos a herencias o donaciones en las que entren en juego países terceros, pensamos que existen buenos argumentos para hacer valer su aplicación ante los Tribunales.

ACTUALIZACIÓN MUY IMPORTANTE: La Sentencia del Tribunal Supremo nº 242/2018, de 19/2/2018 ha rechazado de forma clara y contundente la DISCRIMINACIÓN DE EXTRACOMUNITARIOS en el Impuesto Sucesiones y Donaciones, tal y como explico en el siguiente post: OTRO VARAPALO DEL TRIBUNAL SUPREMO AL LEGISLADOR POR VULNERAR DERECHO UE, AL DISCRIMINAR A EXTRACOMUNITARIOS CON IMPUESTO SUCESIONES

ACTUALIZACIÓN IMPORTANTE DICIEMBRE 2018: Finalmente Hacienda ha asumido que NO puede discriminar a extracomunitarios con el Impuesto Sucesiones y Donaciones, y la Dirección General de Tributos en Consultas Vinculantes V3151-18 de 11/12/2018 (referida a Andorranos) y V3193-18, de 14/12/2018 (referida a rusos) asume totalmente primacía Derecho UE llegando a las siguientes CONCLUSIONES:

Primera: La normativa española que regula el Impuesto sobre Sucesiones y Donaciones es contraria a la normativa de la Unión Europea, en tanto en cuanto no respeta el principio de libertad de movimiento de capitales regulado en el artículo 63 del Tratado de Funcionamiento de la Unión Europea, que prohíbe todas las restricciones a los movimientos de capitales entre Estados miembros y entre Estados miembros y terceros países.

Segunda: Conforme a la jurisprudencia del Tribunal Supremo y de acuerdo con la jurisprudencia del TJUE sobre el alcance del principio de libertad de movimiento de capitales consagrado en el artículo 63 del Tratado de Funcionamiento de la Unión Europea, los efectos de la sentencia del TJUE de 3 de septiembre de 2014, resultan aplicables a los residentes en países extracomunitarios.

Tercera: En consecuencia, no ha de tenerse en cuenta la exclusión de los países terceros ajenos al EEE en relación con el ámbito de aplicación de la disposición adicional segunda de la Ley 19/1987, de 18 de diciembre, del Impuesto de Sucesiones y Donaciones. Por lo tanto, el régimen regulado en dicha disposición adicional resultará aplicable en relación con todos los no residentes, con independencia de que residan en un Estado miembro de la Unión Europea o del Espacio Económico Europeo o en un país tercero.

IV.-SE PUEDE SOLICITAR DEVOLUCIÓN DE IMPUESTOS EXCESIVOS

Un aspecto clave de la STJUE de 3/9/14 es que no se limitan sus efectos en el tiempo por lo que aquellas personas que ya hayan liquidado el impuesto en herencias o donaciones con no residentes aplicando la normativa estatal (hasta 34% entre familiares directos) y sin poder aplicar los beneficios fiscales de alguna Comunidad Autónoma “barata” (por ejemplo Baleares, con máximo 1%) con la que exista algún punto de conexión, podrán solicitar la devolución de lo pagado en exceso. Para eso disponen de dos vías:

-solicitar la rectificación de la autoliquidación y devolución de ingresos indebidos, siempre que no haya transcurrido el plazo de prescripción (4 años),

-exigir responsabilidad patrimonial al Estado por haber exigido impuestos con normas tributarias no conformes al Derecho de la UE (plazo hasta 3/9/2015 10/11/2015, un año desde publicación Sentencia en Diario Oficial UE).

El problema es que la STJUE ha creado un vacío normativo y en algunos supuestos no es fácil determinar qué normativa aplicar para calcular el impuesto pagado en exceso. Desde luego, si existe punto de conexión como los que el legislador aceptará a partir de ahora para poder aplicar normativa autonómica, precisamente para cumplir con el fallo de esa Sentencia, ese será el mejor argumento para aplicarlos también a herencias y donaciones causadas en el pasado y así cuantificar y solicitar posibles devoluciones.

Por otra parte, para herencias y donaciones anteriores a la entrada en vigor de la nueva normativa, con el impuesto pendiente de pago, caben varias posibilidades (además de solicitar una prórroga de otros 6 meses para ganar algo de tiempo):

-La opción más conservadora sería autoliquidar y pagar el impuesto con normativa estatal y solicitar después rectificación y devolución de ingreso indebido por la diferencia que resulte de aplicar la normativa de alguna Comunidad Autónoma con la que exista algún punto de conexión.

-Otra opción sería no autoliquidar y solicitar a la Hacienda estatal la liquidación administrativa (vienen demorándose varios años), pero alegando la STJUE y solicitando la aplicación de beneficios fiscales autonómicos que correspondan, y posteriormente recurrir si Hacienda gira liquidación sin tenerlos en cuenta,

-Por último, se puede autoliquidar ante la Hacienda estatal aplicando no sólo la normativa estatal, sino también la normativa de la Comunidad Autónoma con la que exista punto de conexión previsto en la nueva normativa, aunque Hacienda podría rechazar esos cálculos y girar una liquidación provisional, que podría recurrirse.

CONCLUSIÓN:

Dijo Benjamin Franklin: “En este mundo no hay nada cierto, salvo la muerte y los impuestos”.

Ha tenido que venir el Tribunal Justicia UE para decirnos cómo tenemos que juntar ambas cosas en España, en herencias y donaciones con no residentes.

En todo caso, pensamos que lo más lógico y probable es que a medio plazo el impuesto se termine armonizando en toda España evitando también las importantísimas diferencias de tributación entre residentes de diferentes CCAA, cuya constitucionalidad ya ha sido cuestionada (Auto del Tribunal Supremo de mayo 2013 que ha planteado cuestión de inconstitucionalidad en relación con normativa valenciana) y que tras la Sentencia TJUE 3/9/2014 se cuestionará aún con más fundamento.

Esa armonización podría suponer subidas en CCAA “baratas” (Baleares, Madrid, etc.) y rebajas en CCAA “caras” (Andalucía, Cataluña, etc.). En ese sentido, los Expertos que asesoraron al Gobierno para la Reforma Fiscal proponían que la normativa estatal fijara unos límites máximos y mínimos, dentro de los cuales pudieran moverse las capacidades normativas autonómicas. Proponían tipos en las proximidades del 4-5% para transmisiones entre familiares directos, pero en nuestra opinión terminarán fijándose tipos superiores.

Palma, 28 noviembre 2014

Alejandro del Campo Zafra

Abogado-Asesor Fiscal

Te invito a utilizar los comentarios para dejar tu opinión en este artículo. Si te ha gustado esta publicación y no quieres perderte ninguna otra, sígueme a través de Twitter (@alejandrocampo), suscripción por email, ….. ¡Gracias!

Buenas, excelente el blog. El más informado y claro, además de que veo que tenéis experiencia en denunciar hechos injustos ante la CE. Bueno, voy al caso en particular que espero podáis ayudarme:

Causante fallecido en Argentina, único heredero residente fiscal en España. Herencia, varios inmuebles pero como el heredero no tiene nada en España (bienes, cuentas, nada) no hay dinero para pagar el ISD. Veo que decís que se podría descontar lo pagado en Argentina por impuesto similar pero luego leo que sólo hay convenio sobre herencias con 3 países y en el convenio para evitar doble imposición con Argentina sólo figuran las rentas y no herencias. Entonces, no se podría deducir?

Considero como muchos totalmente injusto que no puedan aplicarse las bonificaciones autonómicas (en este caso la valenciana, que para hijos bonifica un 95% hasta 100.000 euros creo) y que dejaría la cuota casi a 0. Pero hay 2 cosas en vuestro artículo que es la primera vez que las veo:

1) Comentáis el caso de un tercer país (Suiza). En este caso, recomendáis liquidar o pedir prórroga/aplazamiento y esperar a ver si cambia la ley o no liquidar y si algún día Hacienda hace el requerimiento, alegar el derecho a las bonificaciones?

2) «En todo caso, si se trata de un extranjero residente y sin otra residencia fiscal previa en España, hay argumentos para defender que puede ser considerado residente de una Comunidad Autónoma aunque cuando no lleve más de dos años y medio residiendo en la misma.»

Es la primera vez que veo esto y no sé si sabéis de algún caso o se puede utilizar como justificación. El heredero lleva más de 5 años como residente en la Comunidad Valenciana (varios empadronamientos pero el último ya más de un año y siempre en la provincia de Valencia).

Espero podáis orientarme en este caso en particular, sería de gran ayuda. Quedando a laespera de vuestra respuesta, saludos cordiales.

Muchas gracias.

Si el heredero es residente en España debe tributar por cualquier herencia o donación que reciba en cualquier lugar del mundo pero la propia norma española (artículo 23 Ley 29/1987) le permite la deducción de lo pagado en el extranjero, aunque no exista Convenio en materia de herencia o donación.

En función de la nacionalidad y residente de las partes y del lugar de situación de los bienes se puede luchar para conseguir la aplicación de los beneficios fiscales autonómicos, con los argumentos que proporciona la Sentencia del TJUE 3/9/2014 y otra jurisprudencia comunitaria, aunque la Ley vigente sigue discriminando a los extracomunitarios.

En cuanto a la acreditación de la residencia en España a efectos del Impuesto Sucesiones y Donaciones en una determinada Comunidad Autónoma, aunque no se pueda acreditar claramente más tiempo de residencia en los últimos 5 años, para una persona procedente del extranjero, existen buenos argumentos y varias Consultas de la Dirección General de Tributos para defender esa residencia y la posible aplicación de beneficios fiscales autonómicos.

Saludos,

Alejandro del Campo

Hola Alejandro,

Lo primero de todo darte las gracias por este artículo, me ha sido de muchísima utilidad, muy bien documentado y organizado. Ha hecho fácil lo que para mucha gente es impensable: navegar entre la maraña de leyes que constituyen la legislación española.

Por lo que he podido seguir, a día de hoy y para recibir una donación inter vivos residiendo en UK (ya fuera de la Unión Europea), tengo que auto-liquidar el impuesto de donaciones con normativa estatal sin posibilidad de aplicar normativa de la comunidad Autónoma, y ya si eso intentar recuperar el dinero, a pesar de la sentencia del tribunal, ya que no se ha modificado ley alguna, es esto correcto? Esto es un sin sentido, me sale mejor dejar el trabajo y venirme de vacaciones a España sin trabajar para no pagar nada, que seguir trabajando y contribuyendo. Un auténtico disparate.

Apreciado Juan:

Claro que puedes aplicar normativa de Comunidad Autónoma por esa donación aunque seas residente extracomunitario.

Desde principios 2018 lo permitió el Tribunal Supremo y, después, Hacienda, aunque la Ley decía lo contrario. Ahora con más razón, porque la Ley ya se ha corregido y expresamente permite que en herencias y donaciones con extracomunitarios se pueda aplicar normativa autonómica.

Saludos

Alejandro del Campo

Alejandro,

Una vez más, muchas gracias. Volveré a echar un vistazo a la ley entonces, ya que me pareció entender que solo podría aplicar normativa de la comunidad Autónoma siendo residente de la UE o del EEE, lo cual cuadraba perfectamente con la información que había leído aquí. De hecho, en una notaría me indicaron que debería pagar sobre un 10-15% (normativa estatal), y en Hacienda me mandaron directamente a Hacienda de Madrid. En cualquier caso, gracias de nuevo por tu tiempo y dedicación, realmente hay información muy útil en esta página.

Apreciado Alejandro.

En el caso de una herencia de bienes en España con causante residente en un pais fuera de la Unión Europea, quisiera saber si también se podrían aplicar las posibilidades que mencionabas en tu artículo, como p.ej. pedir liquidación a Hacienda alegando sentencia del STJUE (que no hace discriminación entre UE y extracomunitarios) aunque aún no se haya modificado la ley para estos casos.

También te agradecería que me informaras que se puede hacer si no se está de acuerdo con la liquidación de Hacienda ¿se puede recurrir sin tener que pagarla antes?

En el caso de presentar una autoliquidación, alegando la sentencia del STJUE ¿se podrían aplicar las reducciones estatales más las autónomicas de la comunidad autónoma donde estuvieran esos bienes? y por otra parte ¿se pueden deducir gastos del funeral y deudas del causante en el pais donde residía?

Agradezco tu respuesta.

Saludos,

Hola Juan:

Desde 1 de enero 2015 es obligatorio autoliquidar el Impuesto Sucesiones y Donaciones ante la Hacienda estatal, cuando se tratar de herencias y donaciones con no residentes. Ya NO se le puede pedir a Hacienda que hagan ellos la liquidación administrativa. Con causante residente fuera de la UE o del EEE se tendría que autoliquidar el Impuesto aplicando exclusivamente normativa estatal (sin beneficios fiscales autonómicos), por lo que podría resultar una cuota elevada que se tendría que pagar, o solicitar aplazamiento/fraccionamiento (aunque en tal caso Hacienda podría exigir garantías si la cuota es superior a 18.000 Euros). En cualquier caso, pienso que una vez autoliquidada la cuota podría valer la pena solicitar la rectificación de la autoliquidación y la devolución de lo pagado, dependiendo las posibilidades de éxito del país de residencia del causante y de la nacionalidad de heredero y causante. Si me pasas por email más datos al respecto (adelcampo@consultingdms.com) te podré orientar mejor.

También se podría forzar la autoliquidación y aplicar no sólo normativa estatal sino también beneficios fiscales autonómicos, pero en tal caso Hacienda podría girar poco después una liquidación provisional rechazando esos beneficios y exigiendo la diferencia, que se tendría que pagar o avalar aún cuando se impugnara. En tal caso, Hacienda podría abrir también un expediente sancionador.

En cuanto a gastos y deudas se podrían deducir si el heredero es residente en España y tributa por obligación personal. En caso contrario en principio NO se podrían deducir.

Saludos

Alejandro del Campo

Apreciado Alejandro.

El causante sería español residente en Argentina y los causahabientes un hijo español residente en Menorca y el otro hijo y su viuda españoles residentes en Argentina. En este caso ¿verías factible que se pudieran lograr las deducciones de la comunidad autónoma donde están los bienes (cuenta bancaria en Santander) para los herederos no residentes?

Me imagino que estos recursos pueden llevar bastante tiempo ¿tienes algún precedente reciente para tener una idea de cuánto?

Si finalmente se aplicara el mismo criterio que para un fallecido residente en otro pais de la UE ¿el hijo de Menorca tendría que aplicar la normativa de Cantabria para los bienes en España y la de Baleares para los de fuera?

También según lo que comentas, el hijo residente en España podría deducir las deudas del causante (que son impuestos y tributos no pagados en Argentina) así como las cantidades pagadas por el impuesto de sucesión en Argentina.

¿Estas últimas se deducirían de la base imponible o de la cuota resultante?

De nuevo, muchas gracias.

Lo que tiene que hacer la Unión Europea es eliminar el impuesto de sucesiones. Es una clara doble imposición y debería ser ilegal. A cuantas familias habrá arruinado este impuesto? Cuantas empresas familiares ha destruido? Sin duda es un impuesto maligno

Me ha encantado el articulo y me gustaría que mandaseis los próximos que vayáis publicando.

Muchas gracias.

¡Espectacular tabla! Muy útil.

Buenas tardes Alejandro,

hace poco realicé una petición en change.org relacionada con este asunto: https://www.change.org/p/mariano-rajoy-defensor-del-pueblo-reforma-fiscal-del-impuesto-de-sucesiones-en-espa%C3%B1a?recruiter=457842766&utm_source=share_petition&utm_medium=copylink

Sin embargo, no creo que haberla dirigido a Mariano Rajoy fuera una buena idea, pero tampoco veo posible enviársela a las 17 autonomías, ¿cual cree usted que sería la persona más idónea a quien mandársela?

Muchísimas gracias

quiero donar a un hijo residente en EEUU un inmueble ubicado en La Rioja.

Qué impuesto aplicarían, el de la CCAA de la Rioja o de la CAA de Madrid, que es donde se encuentra la Hacienda Estatal?

Hola Conchita:

Por esa donación tu hijo tendrá que pagar el Impuesto Donaciones a la Hacienda Estatal (Oficina Nacional de Gestión Tributaria, en Madrid) y al no residir tu hijo en UE o en Espacio Económico Europeo tendrá que aplicar la normativa estatal (no la normativa de la Comunidad Autónoma de Madrid).

En todo caso, si el Impuesto Donaciones a pagar aplicando la normativa de La Rioja es más reducido, tu hijo podría alegar discriminación con muchas posibilidades de ganar. Pero el problema es que lo prudente sería que pagara primero con normativa estatal y solicitar luego la devolución de la diferencia alegando que esa discriminación vulnera el Derecho de la UE.

Saludos

Alejandro del Campo

Mis tios americanos casados compraron un inmueble en españa valladolid hace años. El marido murio hace tres años y mi tia de 85 años quiere venderlo. En la notaria me dicen que tiene que pagar el impuesto de sucesiones y que es elevado. Por favor podriais indicarme como liquidarlo segun habeis puesto en el esqueña tengo que aplicar la normativa Estado pero no lo entiendo muy bien.

Muchas gracias por arrojar luz donde, por no poder saber de todo, algunos estamos a oscuras.

Buenas tardes Alejandro,

Yo tengo la doble nacionalidad (mexicana/española)…Mi padre Español, residente en Mexico, me deja en testamento una propiedad en Cataluña…por lo que entiendo tendre que pagar el impuesto (normativa) Estatal? correcto?

y en caso de querer alegar discriminacion que % de probabilidades tendria de ganar y de que me devolvieran la diferencia de dinero entre el impuesto estatal y el de la Comunidad Autonoma?

gracias,

Hola Juan:

Efectivamente tendrías que pagar Impuesto Sucesiones a la Hacienda Estatal y aplicando exclusivamente normativa estatal, pero pienso que tendrías muy altas probabilidades de ganar si decides luchar contra esa discriminación que en nuestra opinión es claramente contraria al Derecho UE y a la propia Constitución española.

Saludos

Alejandro del Campo

Buenos dias:

La pregunta es que recibo una herencia de mi padre en España, pero soy residente fiscal en Canada aunque no trabajo. Si me atengo a la normativa autonomica que me deja exento de pago alguno, como a mi hermano, ¿ el Estado nos reclamara la cantidad?, ?nuestra defensa se debería de basar en la sentencia del Tribunal de Justicia Europeo? aunque no sea comunitaría. Y en el caso de reclamarme el importe, ¿que porcentaje de multa sería?.

Hola Francisco:

Si tu padre era residente en España y tú eres residente en Canadá Hacienda te exigirá el Impuesto Sucesiones aplicando normativa estatal (una escala progresiva que va del 7,65 al 34%, en función del valor de lo que heredes) y no te permitirán aplicar beneficios fiscales autonómicos. Lo prudente (para evitar sanciones que podrían estar en torno al 50%) sería pagar lo que corresponda y solicitar luego devolución de ingresos indebidos alegando que esa discriminación vulnera el Derecho UE y la propia Constitución española.

Saludos

Alejandro del Campo

Hola, buenas noches.

En primer lugar, muchísimas gracias por la ayuda que prestan de manera desinteresada.

Mi caso es el siguiente. Mi madre, que era residente en la Comunidad Valenciana, falleció en noviembre de 2012. Yo, con vecindad civil aragonesa, tuve que liquidar el IS conforme al regimen de Derecho común, que era el más gravoso con diferencia ya que mis hermanos no pagaron practicamente nada. Ahora he tenido conocimiento de esta sentencia y me gustaría saber si se están admitiendo reclamaciones por ingresos indebidos cuando se trata de españoles, residentes en España, pero en una Comunidad Autónoma diferente, es decir, ¿merece la pena reclamar a estas Alturas o va a ser en valde? Entiendo que debería reclamarlo antes de noviembre, para que no prescriba el plazo de 4 años.

Muchísimas gracias.

Hola Ana:

Por supuesto que vale la pena reclamar en un caso como el tuyo. Si quieres ponte en contacto conmigo en adelcampo@consultingdms.com, me indicas el valor de lo que heredaste y el impuesto de sucesiones que pagaste, y lo que pagaron tus hermanos que habían heredado lo mismo, y te informo. Lo importante es que no te prescriba el derecho a la devolución.

Saludos

Alejandro del Campo

Hay alguna plataforma que defienda que el impuesto sea igual en todas las comunidades, pues a mi juicio se trata de un trato discriminatorio de primer orden. Mereceria la pena crear una asociacion similar a los afectados por las preferentes o las hipotecas y acudir a tribunales europeos?

Existe algún procedimiento judicial abierto que permita esperar una modificación en el caso de un residente en Suiza??

Hola Victor:

Tengo interpuestas reclamaciones y recursos por discriminación de extracomunitarios, algunos referentes a residentes en Suiza. Todavía me llevará dos o tres años conseguirlo, pero confío en que terminaré ganando.

Saludos

Alejandro del Campo

Soy residente en la Comunidad Valenciana. Mi hija era residente hasta que se fue a trabajar a Londres hace cinco años. Se ha comprado una vivienda allí y le quiero donar 46.000€ para ayudarle a pagarla. ¿como es la manera de hacerlo? ¿cuanto se ha de pagar de impuestos? ¿lo paga ella o yo?

Hola Ángela:

El Impuesto Donaciones lo tendría que pagar tu hija. Si le haces una transferencia directa desde tu cuenta en España tendría ella que pagar el Impuesto Donaciones ante la Hacienda Estatal (Oficina Nacional de Gestión Tributaria en Madrid) pero podría aplicar la normativa de la Comunidad Autónoma donde se encuentre el dinero que le donas (imagino que Valencia).

Por increíble que pueda parecer, si primero transfieres el dinero que le quieres donar a una cuenta tuya abierta en el extranjero (que ya tengas o que te compense abrir) y desde esa cuenta en el extranjero luego transfieres el dinero a la cuenta de tu hija en el extranjero (Reino Unido) en tal caso tu hija no tendría que pagar en España ningún Impuesto Donaciones. Tendría que preguntar en el Reino Unido si allí corresponde tributar por esa donación.

Saludos

Alejandro del Campo

Hola buenas tardes¡ Vivo en Murcia, mi padre falleció el 1 de diciembre y tenemos que hacer la autoliquidación del impuesto de sucesiones, somos dos hermanos mi madre y mis dos sobrinas hijas de mi hermana fallecida,hoy me he acercado a la hacienda autonómica con toda la documentación pero resulta que mis sobrinas son residentes en Francia y con nacionalidad francesa´y me dicen que ellas tienen que tributar a la hacienda estatal por ser no residentes,el problema es que ellas no pueden venir hasta agosto y yo no se que gestiones hacer para poder tramitar el impuesto si tienen alguna bonificación y dónde hay que presentarla?

Saludos y gracias

Hola Paqui:

Efectivamente tus sobrinas, nietas de tu padre fallecido, al ser no residentes tienen que declarar el Impuesto Sucesiones ante la Hacienda Estatal (Oficina Nacional de Gestión Tributaria en Madrid), aunque al residir en Francia (UE) podrían aplicar la misma normativa autonómica que los herederos residentes en España si resulta más beneficiosa que la normativa estatal. En todo caso, la tramitación será algo complicada y necesitarán un NIF en España para poder presentar su declaración, y nombrar un representante fiscal en España a los efectos del Impuesto Sucesiones. Si queréis contratar una consulta para ver cómo solucionar todas esas cuestiones podéis llamar al teléfono 971722101 y preguntar por María Antonia, o remitirle email a mac@consultingdms.com.

Saludos

Alejandro del Campo

Hola Alejandro.

He visto en twitter que has obtenido devoluciones de la AEAT de ISD de no residentes ¿alguna de estas devoluciones es con causantes o herederos residentes fuera de EU o el EEE?

Gracias.

Carlos

Hola Alejandro,

Te felicito por la información que has publicado, hay pocos profesionales en este campo. Gracias por la información pero me está costando asesorarme para saber si realmente soy obligada tributaria del impuesto de donaciones. Soy residente en España, Andalucía, y de nacionalidad Belga, y voy a recibir una donación en breve de la nuda propiedad de depositos cuentas bancarias y fondos y acciones que están en Belgica. La donante es mi abuela, que reside en Belgica y es Belga. Quisiera saber si tengo obligación de presentar autoliquidacion del impuesto de donaciones, en mi pais si tengo obligación de declarar pero los impuestos son mucho menores.

Gracias,

Muchas gracias Inma:

Tal y como figura en los esquemas del post por esa donación deberías tributar en la Comunidad Autónoma en la que resides (Andalucía) y con la normativa de dicha Comunidad.

Y del Impuesto Donaciones a pagar en Andalucía podrías descontar el Impuesto Donaciones pagado en Bélgica por la misma donación.

Si el Impuesto Donaciones en Andalucía es elevado te tendrías que plantear si sería mejor no formalizar la donación ahora (al fin y al cabo el usufructo lo mantendría la donante) y que recibieras ese patrimonio por herencia, al fallecer tu abuela, si el Impuesto Sucesiones que tendrías que pagar entonces al Estado pero pudiendo aplicar normativa andaluza sería ya más reducido o lo será a corto o medio plazo

Saludos

Alejandro del Campo

Buenos días,

¿Sabrían si ha habido alguna actualización en la ley para los nacionales españoles, residentes en un Estado no miembro de la Unión Europea o del Espacio Económico Europeo, distinto de España?

Muchas gracias y un saludo

Hola Fernando:

Todavía no se ha producido ningún cambio, y continúa la discriminación de extracomunitarios en el Impuesto Sucesiones y Donaciones, porque no se les permite aplicar beneficios fiscales autonómicos.

En todo caso, estoy luchando contra esa discriminación ante los Tribunales españoles (actualmente he llegado con varios asuntos a la Audiencia Nacional) y a principios de este año la Comisión Europea inició una investigación al respecto que podría suponer en breve el inicio de un procedimiento de infracción contra España. Todavía llevará algún tiempo, pero confío en nuestros Tribunales, en la CE y en el Tribunal de Justicia de la UE para que pongan fin a esa discriminación.

En todo caso, si ahora algún heredero sufre esa discriminación y se ve obligado a pagar un Impuesto muy elevado aplicando normativa estatal, superior al que resultaría de aplicar beneficios fiscales aprobados por una Comunidad Autónoma con la que exista conexión, pienso que le valdrá la pena iniciar la lucha y solicitar devolución de ingresos indebidos.

Saludos

Alejandro del Campo

Hola Alejandro,

Muchas gracias por tu respuesta, yo también confío en que este doble rasero se resuelva pronto. Seguiré atento a la página por si hubiera novedades.

Gracias de nuevo y un cordial saludo.

Feliz Año Alejandro!

Imagino que no ha habido ninguna novedad respecto a la discriminación de los extracomunitarios en el Impuesto de Sucesiones.

Mi pregunta para usted sería la siguiente: liquidaría usted el impuesto respecto a la normativa estatal y pediría la devolución después, o haría la liquidación respecto a la normativa autonómica y esperaría a ver si Hacienda le reclama algo? En mi caso soy residente en Suiza, pero por lo que he visto (sentencia 17/10/2013 TJUE) la deducción para los residentes en el EEA también aplicaría a Suiza, correcto?

Muchas gracias y un saludo,

Fernando

hola somos huna madre soltera que hemos eredado una propiedad en espana pero no somos residentes en esnana pero si en pais europeo y la agencia tributaria espanola nos aplica tasas para estrangeros, conoseis alguien que nos pueda asesorar gracias

Hola:

Si habéis heredado un inmueble situado en España tendréis que pagar el Impuesto Sucesiones en España.

Os podemos asesorar al respecto y ayudaros a presentar las declaraciones correspondientes.

Darme más detalles por email a adelcampo@consultingdms.com y os diremos cómo os podemos ayudar.

Saludos

Alejandro del Campo

Hola ojalá y pueda resolver mi duda. Recibiré una donación de 15 mil euros de una hermana de Perú, el impuesto de Hacienda que tengo que pagar será de Cataluña o de España. Mil gracias por su respuesta y ayuda.

Hola William:

Si eres residente en Cataluña (más tiempo en los últimos 5 años) por esa donación de dinero tendrás que pagar el Impuesto Donaciones a la Hacienda catalana, aplicando la normativa de Cataluña.

Calculo que te puede suponer pagar unos 1.700 Euros aproximadamente.

Saludos

Alejandro del Campo

Hola Alejandro

Felicidades por la información y gracias por ayudar a los demás.

Mi duda es la siguiente: soy residente fiscal en España. Mi padre residente en país extra comunitario, quiere hacerme donación para la compra de un piso en España.

Es posible que él abra una cuenta aquí para transferir el dinero y luego hacerme la Donación?. Si es así, el tendría q pagar el Impuesto Sucesiones aplicando normativa estatal o de la comunidad de Madrid, puesto que la beneficiaria (yo) reside en Madrid?

Muchas gracias

Slds

Hola Renata:

Tal y como figura en el esquema del informe si eres residente fiscal en España tendrás que tributar aquí por cualquier donación que recibas en cualquier lugar del mundo, de dinero o de lo que sea, traigas el dinero donado a España o lo dejes en el extranjero. Si es una donación de dinero tendrás que pagar el Impuesto Donaciones en la Comunidad Autónoma en que residas y aplicando la normativa de dicha Comunidad. En Madrid existe una importante bonificación para donaciones de padres a hijos, pero si se trata de donación de dinero entre otros requisitos se exige la formalización de la donación en escritura pública.

Saludos

Alejandro del Campo

Buenas tardes, soy italiana residente en España (Madrid)de hace años. Mi padre desde italia me quiere hacer una transferencia de 100.000€ (a mi cuenta española) como donación para que yo pueda comprar un piso en España. Mi gestor me dice que estoy sujeta a pago impuesto autonómico de Madrid, que se debería dar con acto notarial en España con la presencia de mi padre(por cierto, es cierto que necesita sacarse un NIE mi padre para esta gestión?). Mi padre dice que en italia no hay impuesto de donación intervivos hasta el millón de euros. Yo tributo en España, mi pregunta es: si me pasara el dinero a una cuenta mia italiana y después yo a mí misma, cambiaría algo? O tengo q pagar el impuesto en Madrid? (Con o sin reducción autonómica ?)Gracias por las aclaraciones, siempre precisas. Un cordial saludo

Hola Marina:

Si resides en España/Madrid tendrás que pagar el Impuesto Donaciones a la Hacienda madrileña, y tendrás que hacerlo en escritura pública si quieres aprovechar la importante reducción establecida por esa Comunidad.

Lo que no tengo tan claro es que sea obligatorio en ese caso que tu padre tenga que conseguir un NIE para ello.

Saludos

Alejandro del Campo

[…] https://www.consultingdms.com/el-impuesto-sucesiones-y-donaciones-en-espana-tras-modificacion-ley-262… […]

Buenas tardes, Alejandro. Soy un ciudadano español(Galicia)que tenía una hermana por parte de padre neoyorquina (nacionalidad estadounidense) y soy uno de sus 6 herederos…me van a hacer una transferencia a mi cuenta corriente próximamente. El impuesto de sucesiones de la herencia quedó exento allí porque es una cantidad que no supera el límite para pagar. Mi pregunta es si tengo que pagar aquí a pesar de todo algo y donde…gracias.

Apreciado Ricardo:

Si eres residente en España, en Galicia, y recibes una herencia de una personas residente en Estados Unidos, debes declarar y pagar el Impuesto Sucesiones en España, a la Hacienda estatal si la persona fallecida era no residente en España, pero podrás aplicar la normativa de Galicia si es la comunidad en la que llevas viviendo más tiempo en los últimos 5 años y la persona fallecida no tenía bienes en España, o si tenía bienes en España la mayor parte estaban en Galicia.

Saludos

Alejandro del Campo

Hola, soy alemana residente en Barcelona. Hace poco fallecio mi madre y me taca de herencia unos 100.000€, si tributo en Alemania también he de tributar en Barcelona? Gracias

Hola, Gracias por la información.

Soy inglés residente en la Comunidad Valenciana. Hace un mes murió mi padrastro en Inglaterra dejándome una herencia de una propiedad que voy a poner en venta.

Mi pregunta es dónde tengo que pagar el impuesto y qué bonificaciones voy a tener por residente fiscal en dicha comunidad si es donde tengo la residencia?

Escribo yo porque él no puede escribir en castellano.

Hola:

Si la persona fallecida era residente en Reino Unido y no tenía bienes en España, el heredero residente en Comunidad Valenciana tendrá que pagar el Impuesto Sucesiones a la Hacienda estatal (Oficina Nacional de Gestión Tributaria en Madrid) pero podrá aplicar normativa y beneficios fiscales de dicha Comunidad. Si necesitáis asesoramiento al respecto para concretar la cuota a pagar, poneros en contacto con nosotros con email a adelcampo@consultingdms.com

Saludos

Alejandro del Campo

Buenas tardes Alejandro,

muchas gracias por el blog realmente excelente y claro.

Soy italiana e residente en España desde 2007, en 2011 al fallecer mi madre recibo con mi hermana, como herencia dos casas.

En su tiempo pagué los impuestos de sucesión en Italia, ahora leyendo en este blog me doy cuenta de que hubiera tenido que pagar los impuestos aqui en España. El periodo es ya prescrito o tengo que hacer algo?

Muchas gracias

Gabriella

Muchas gracias Gabriella

Efectivamente tendrías que haber declarado la herencia en España, al ser residente aquí.

En principio, al haber transcurrido más de años y medio desde el fallecimiento el Impuesto Sucesiones español ya está prescrito.

Sin embargo, si aún eres propietaria de las casas, y su valor en el momento de la herencia era superior a 50.000 Euros, es importante que hayas informado sobre las mismas presentando el Modelo 720 2012. De lo contrario es importante que regularices esa situación lo antes posible.

Saludos

Alejandro del Campo

Hola Alejandro,

Te agradezco enormemente por este artículo, sin duda el mejor documentado que he podido encontrar, y por el esfuerzo de, aún después de más de 3 años de publicado, sigas respondiendo a dudas.

En este sentido quisiera consultar contigo mi caso particular. Mi madre, francesa y venezolana, residente desde su nacimiento en Venezuela, desea darme como donación un dinero que se encuentra en sus cuentas en Estados Unidos. Yo soy francés y venezolano, hace tan solo tres semanas que me mudé de Venezuela, en donde residí desde que nací, a España, específicamente a Madrid.

Aún no tengo NIE, tengo cuenta en BBVA como no residente, sin embargo me encuentro esperando por la cita para solicitar el NIE. Esta semana comencé a trabajar en una empresa en Madrid. Si entendí bien, dado que en los últimos 5 años residí más tiempo en Venezuela que en España, y por tratarse de una donación de bienes muebles, no debo pagar nada en España ¿es esto así?.

Te agradezco mucho tu respuesta.

Fernando

Buenas tardes,

Le escribo porque soy un residente en Suiza que, lamentablemente, ha recibido una herencia por el fallecimiento de un familiar. Me gustaría preguntarle si ha habido algún cambio para corregir la desigualdad entre ciudadanos residentes en la UE y extracomunitarios.

Muchas gracias y un saludo,

Hola Pedro:

Las recientes Sentencias del Tribunal Supremo de 19/2/2018 y 22/3/2018, que rechazan la discriminación de extracomunitarios en el Impuesto Sucesiones, así como una investigación al respecto iniciada por la Comisión Europea, forzarán un cambio normativo, pero la normativa discriminatoria sigue vigente y actualmente no queda otra que «pelear» con Hacienda, y en los Tribunales si hace falta.

Saludos

Alejandro del Campo

Hola Alejandro, soy italiana y resido en Cataluña desde muchos años. Tengo más de 35 años y el año pasado mi padre italiano residente en Italia hizo a una transferencia de dinero de 215.000€ a mi cuenta bancaria en Italia para ayudarme en la compra de un piso en España. . Es una cuenta italiana abierta como «cuenta estera» en cuanto figuro como residente en el extranjero y tienen todos mi datos de residencia en España. Cuando recibí el dinero, me acerqué a un abogado aquí en Barcelona y hice una escritura pública y pagué el impuesto de 11.050€ (5%) en la Agencia Tributaria Catalana. Luego transferí el dinero a mi cuenta española. Sé que en Italia no hay impuesto de donación intervivos hasta el millón de euros. Ahora después de un año, un consultor italiano experto en normativas de donaciones padre-hijos en Italia y en España me dice que hubiera podido ahorrarme pagar tanto dinero a la Agencia Tributaria Catalana, en cuanto hubiera tenido que aplicar ambas normativas: la italiana y la española. A este punto de la historia ya no sé si he hecho las cosas correctamente o bien si este consultor tiene razón. Me parece recordar que todavía estoy dentro de los primeros 4 años de prescripción…se puede rectificar algo o es demasiado tarde? Muchas gracias!

Hola Anna:

En mi opinión tú has hecho lo correcto. Al ser residente en España debías pagar el Impuesto Donaciones a tu Comunidad Autónoma de residencia (Cataluña), y con la normativa de dicha Comunidad. Te podías descontar el Impuesto Donaciones pagado en Italia por la misma donación, pero por lo que dices era 0 Euros.

Saludos

Alejandro del Campo

Muy interesantes las aclaraciones sobre la discriminación a donatarios no residentes extracomunitarios. ¿ Va a afectar la reciente sentencia del Tribunal Supremo a la todavía existente discriminación en materia de rendimientos inmobiliarios al no poder aplicar deducción alguna por gastos necesarios como intereses de préstamos hipotecarios, Ibi, gastos de comunidad etc. ?. Lo digo porque con anterioridad a la sentencia del Tribunal de la Unión Europea de 2014 también se discriminaba a los no residentes comunitarios.

¿No es esta discriminación también un impedimento a la libre circulación de bienes y personas ?.

Saludos.

Hola José Antonio:

En mi opinión la discriminación que sufren los extracomunitarios con inmuebles alquilados en España también vulnera el Derecho UE, en particular la libre circulación de capitales.

Echa un vistazo al siguiente post de este mismo blog: https://www.consultingdms.com/no-residentes-inmuebles-espana-hacienda-incumple-la-ley-no-se-lo-pone-facil/

Saludos

Alejandro del Campo

Hola Alejandro,

Antes que nada felicitarte por este blog claro y conciso.

Me llamo Victor y resido en España, quisera que me aclara si es posible lo siguiente :

Tengo un apartamento en el extranjero fuera de la UE y una cuenta corriente.

Tengo posibilidad de vender dicha propiedad y quisiera donar el importe de dicha venta junto con el dinero que tengo en la cuenta y enviarselo a traves de una trasferencia bancaria a mi hija y a mis nietos que reside y trabaja en el Reino Unido desde hace mas de 10 años.

Tendria que pagar algun tipo de impuestos ? tanto mi hija como yo ??

Gracias y saludos/Victor

Apreciado Victor:

Por la venta del inmueble en extranjero tendrás que pagar IRPF en España si obtienes alguna ganancia con la venta, pero una vez que lo hayas vendido si lo que donas a tu hija y nietos (residentes en Reino Unido) es dinero situado allí, en el extranjero, entonces esos donatarios no tendrán que pagar el Impuesto Donaciones en España (que comprueben si tienes que pagar en Reino Unido algún Impuesto por recibir esa donación).

Saludos

Alejandro del Campo

Buenos Dias. Mi madre falleció hace unos años y en aquel momento yo era no residente en España (vivia en Jamaica). En aquel tiempo el impuesto de sucesiones estaba exento en Cataluña por lo que mis hermanos no pagaron este tributo pero a mi me aplicaron la ley general del estado y pagué unos 8.000 Euros, lo que me pareció una barbaridad y una gran discriminación. En el 2014, tuve conocimiento de la Sentencia del Tribunal Europeo e inicie una reclamación. A dia de hoy la Administración todavia ni me ha contestado. Me gustaria saber si hay algun metodo mas eficaz de intentar recuperar este dinero. Saludos. Sara.

Hola Sara:

Normalmente tardan un par de años en contestar a la solicitud de devolución.

Si quieres me puedes pasar el escrito de solicitud que presentaste (adelcampo@consultingdms.com) y te intentaré explicar qué ha pasado y lo que podría pasar con tu solicitud.

Saludos

Alejandro del Campo

Hola Alejandro, ante todo queria agradecer la ayuda que ofreceis…

Yo soy residente en Austria con nacionalidad austriaca y española. Mi padre me ha heredado unos immuebles en galizia y acciones de bolsa. El tuvo su ultima residencia durante dos años (antes de fallecer ahora) en Madrid . Antes estuvo empadronado en galizia. Sera possible aplicar la tasa de la comunidad de Madrid ? Que es lo que deberia tener en cuenta ?

Muchas gracias y saludos

Elisabeth

Hola Elisabeth:

Al ser no residente tienes que pagar el Impuesto Sucesiones a la Hacienda Estatal, pero podrás aplicar la normativa de la Comunidad en que más tiempo vivió tu padre en los 5 años anteriores al fallecimiento (Galicia o Madrid). Si al fallecer llevaba únicamente dos años viviendo en Madrid, y vivió los tres anteriores en Galicia, en principio tocaría tributar con la normativa de Galicia, que tampoco está mal (creo recordar que no se tributa por los primeros 400.000 Euros de herencia entre familiares directos).

Saludos

Alejandro del Campo

Hola,

Mi padre acaba de fallecer y soy español (Valenciano) residente en Reino Unido. Llevo unso 8 años trabajando y pagando mi impuesto de la renta aquí en Reino Unido. Acorde con vuestro artículo podría pagar el impuesto de sucesiones acorde con el tipo de la Comunidad Valenciana. Me lo podríais clarificar?

Hola Adrián:

Podrás aplicar la normativa de la Comunidad Autónoma en que tu padre vivió más tiempo en los 5 años anteriores a su fallecimiento, suponiendo que era residente en España.

Saludos

Alejandro del Campo

Hola, si mi madre reside en Madrid pero tiene una finca rústica en Galicia con dos inmuebles ( valor menor de 400.000 euros), podría hacer un pacto sucesorio a sus 2 hijos? o tendría que hacer una donación según la normativa de Madrid?

Muchas gracias, me encantan tus documentos, soy una seguidora.

Apreciada María:

Para poder hacer donación con pacto sucesorio tu madre tendría que residir en Galicia y tener vecindad gallega. Si no es el caso la donación de un inmueble en Galicia deberá tributar en dicha Comunidad y con la normativa gallega, y siendo una donación «normal» puede generar una ganancia patrimonial a la donante.

Saludos

Alejandro del Campo

Alejandro, muchas gracias por todas la ayuda que prestas y por la informacion de este blog.

Soy un ciudadano espanol (de Madrid) que reside en Hong Kong desde hace 5 anos. Mi padre (nacido en Madrid y residente en Madrid) quiere hacerme una donacion.

Entiendo que existen dos sentencias contra la discriminacion de no residentes extracomunitarios.

Mi pregunta es: debo pagar los impuestos estatales y luego reclamar los beneficios de la Comunidad de Madrid o puedo directamente aplicar esos beneficios en mi declaracion?

Por lo que he leido las reclamaciones a hacienda se estan ganando lo unico que no se es si es mas conveniente pagar el impuesto y reclamar o directamente deducirlo.

Un saludo

Apreciado Alejandro:

Gracias a tres Sentencias del Tribunal Supremo Hacienda ya ha puesto fin a la discriminación de extracomunitarios en el Impuesto Sucesiones y Donaciones.Si la donación es de dinero situado en España, mediante transferencia directa desde España, tendrás que pagar a la Hacienda estatal (al ser no residente) pero podrás aplicar directamente la normativa autonómica (de Madrid si tu padre reside allí y el dinero donado siempre ha estado allí) con una bonificación creo recordar de hasta el 99% cumpliendo determinados requisitos (escritura pública). Si tu padre te donara dinero situado suyo situado fuera de España la donación no tributaría en España.

En todo caso mira si tienes que pagar algún Impuesto Donaciones en tu país de residencia.

Saludos

Alejandro del Campo

Estimado Alejandro: En primer lugar querría agradecerte vuestro blog y, como comentan más arriba, que aún sigas respondiendo las dudas que se nos presentan.

Mi caso es el siguiente. Yo resido en Austria y mis padres en Andalucía. Aprovechando la práctica eliminación del impuesto de sucesiones y donaciones en nuestra Comunidad queremos realizar una donación de mis padres a mí antes de que la situación cambie de nuevo. Según entiendo, al residir mis padres en Andalucía la donación se debería realizar a través de un notario y a nivel tributario se aplicaría la norma autonómica (0% hasta 1 millón de euros) tanto para efectivo como para inmuebles.

La principal duda que se me presenta es si Austria en virtud de la renta universal podría reclamarme parte del impuesto, o si éste sólo sería aplicable en España. Como ya mencionas arriba, los únicos Estados que tienen suscrito con España Convenio de Doble Imposición en materia de herencias (y donaciones, supongo) son Francia, Suecia y Grecia.

Un cordial saludo, Ernesto

Apreciado Ernesto:

Siento no poder responderte, pues desconozco la normativa austriaca. Conviene que te asesores con un asesor de allí.

Al no existir Convenio de Doble Imposición en materia de Herencias y Donaciones entre España y Austria, por supuesto que Austria te podría exigir algún Impuesto Donaciones si así lo establece la normativa austriaca.

Saludos

Alejandro del Campo

Hola que tal una duda , soy alemana residente en España hace 3 años ya, mis padres han vendido su casa en Alemania por lo que he recibido 140 000 euros, mis hermanos alli igual han recibido, estoy en la comunidad Valenciana, esto fue hace par de meses que impuesto debo pagar tengo 30 años. Luego de esto mi madre falleció, se haría lo de los impuestos por donación en vida? O herencia?

Hola

Siento mucho el fallecimiento de tu madre

Me tendrías que pasar (a adelcampo@consultingdms.com) más detalles sobre ese dinero que recibiste ¿donación con o sin escritura, préstamo …? ¿Fecha?, y sobre la fecha de fallecimiento de tu madre y los bienes que te corresponderán por herencia, para determinar la mejor forma de regularizar ese dinero que recibiste y lo que te corresponda por la herencia.

Saludos

Alejandro del Campo

Hola Alejandro, ante todo quiero agradecer la ayuda que ofrecéis. Sigue así!

Soy estadounidense con residencia permanente en Madrid. Recibí una herencia de de abuela (mi padre falleció hace muchos años). Si estoy leyendo todo correcto, solo tendré que pagar el impuesto de sucesiones que aplica Madrid (99% bonificación). ¿Es cierto?

Cierto, si tu abuela residía en EEUU y no tenía bienes en España

Saludos

Alejandro del Campo

Hola Alejandro

Gracias por la información que compartes.

Quisiera saber lo siguiente:

En el caso de que un no residente le donara un inmueble a otro no residente y el inmueble estuviera en Andalucía, se podrían aplicar las bonificaciones andaluzas? en caso afirmativo, la donacion requiere algún requisito formal?

Y si fuera una adquisición mortis causa, se aplica la bonificacion del 99% y también la reducción del minimo exento de hasta 1 millón que hay en Andalucía actualmente o únicamente tendrían derecho el no residente a la bonificación?

Es que mi padre quiere donarme un inmueble pero somos no residentes.

Hola María:

Con una donación «normal» entiendo que el que recibe la donación podría pagar el Impuesto Donaciones a la Hacienda estatal pero aplicando las bonificaciones establecidas por Andalucía, pero CUIDADO PORQUE AL DONANTE LA HACIENDA ESTATAL LE PODRÍA CALCULAR GANANCIA PATRIMONIAL (por la diferente entre el valor por el que compró el inmueble y el valor real que tiene al donarlo) Y EXIGIRLE UN 19% POR EL IMPUESTO RENTA NO RESIDENTES.

Si el inmueble te lo deja por herencia y está en Andalucía y no tiene más bienes en España en otra Comunidad, entonces no habría ganancia en Impuesto Renta y tú podrías pagar el Impuesto Sucesiones aplicando bonificaciones andaluzas.

Saludos

Alejandro del Campo

Hola Alejandro. Muchas gracias por la información y por la ayuda que prestas con este blog.

En el año 2015 mi madre me hizo una donación de un inmueble situado en la Comunidad de Aragón (mi madre reside allí). En ese momento si eras residente en Aragón el impuesto tenía una reducción del 100%. Yo resido en Canarias y me permitieron una bonificación del 65%. ¿Habría posibilidad de reclamar la rectificación y devolución del impuesto basándome en la STJUE de 3/9/2014? ¿Y sabes si hay alguna otra sentencia que se pueda alegar en el escrito de reclamación?

Hola Esther:

Si ha pasado más de 4 años y un mes pienso que habrá prescrito ese derecho, y lo tendrás muy complicado, por no decir imposible.

Saludos

Alejandro del Campo

Hola Alejandro.

No han pasado 4 años. El pago lo realicé el 30/12/2015 así que todavía me quedan 3 meses para la prescripción. Sería viable reclamar?

Saludos

Hola Alejandro. Muchas gracias por la información y la ayuda que prestas con este blog. La claridad con lo que expones los temas es de gran ayuda.

Mi pregunta es: Mi mujer es Norteamericana y reside en España hace más de 30 años, con permiso de trabajo y residiendo de manera continuada y fiscalmente en la Comunidad de Madrid.

En el futuro percibirá una cuantiosa herencia de fondos de su padre, norteamericano residente en USA y nos preocupa el ISD, ya que aparentemente le aplicarán la normativa estatal y no la de la Comunidad de Madrid, a no ser que cambie la legislación obligados por las sentencias deTJUE.

¿En que situación se encuentra al día de hoy la reclamación? ¿Puede tardar muchos años en cambiarse?

Gracias anticipadas por tu asesoramiento

Saludos

Javier

Hola Javier:

Afortunadamente Hacienda ha terminado asumiendo que no puede discriminar a tu esposa por el hecho de que se padre sea extracomunitario al fallecer, gracias a las Sentencias del Tribunal Supremo de febrero y marzo 2018, por lo que tu esposa por esa herencia tendría que pagar el Impuesto Sucesiones a la Hacienda estatal pero podría aplicar la normativa de Madrid (con bonificación del 99%) si el fallecido no tiene bienes en España, o los tiene pero en Madrid en su mayor parte.

Saludos

Alejandro del Campo

Buenas tardes Alejandro,

Impresionante artículo. Muchas gracias. Una pregunta, mi padre, residente fuera de la UE, quiere donarme una cartera de inversión (unos fondos de inversión).

Yo soy residente en Madrid, entiendo que debería pagar el impuesto autonómico, no? Es decir, me podría en el caso de Madrid, deducir el 99% de la cuota?

Muchísimas gracias

Así es José María, tendrías que pagar el Impuesto Donaciones a la Comunidad de Madrid, aplicando la normativa madrileña

Saludos

Alejandro del Campo

Mi hija desde hace años no reside en Palma. Actualmente en Texas, y empadronada allí. Me dicen que al no ser residente aquí, el impuesto de donación de una vivienda sería elevado.

Si es así y para que se le aplicase el impuesto económico de nuestra comunidad, ¿tendría que volver a Mallorca y residir aquí. Y por cuánto tiempo?

Dándole las gracias, le saluda

Leonardo

Apreciado Leonardo:

Si eres residente en Mallorca, con vecindad civil mallorquina, te puedes plantear hacerle una donación con pacto sucesorio (renunciando tu hija a su legítima, lo que no impide que tú por testamento la puedas nombrar heredera y dejarle lo que quieras) y en tal caso ella (a pesar de residir en EEUU) podría pagar el Impuesto Sucesiones aplicando la normativa balear (1% hasta 700.000 Euros) y tú no tendrías ganancia patrimonial en IRPF por realizar la donación.

Si prefieres hacerle una donación «normal» (sin pacto sucesorio) de un inmueble situado en Baleares ella tendría que pagar el Impuesto Donaciones, pero aplicando la normativa balear (7% sobre el valor de la donación), pero en tal caso tú podrías tener ganancia en IRPF.

Tanto en un caso como en otro si le donas un inmueble urbano también habrá que pagar Plusvalía Municipal, al correspondiente Ayuntamiento.

Saludos

Alejandro del Campo

Estimado Alejandro,

Mi esposa y yo residimos en Suiza.

La madre de mi esposa, residente en España, pero con activos en Suiza, ha hecho una donacion desde su cuenta Suiza a su hija, a una cuenta conjunta conmigo, su esposo.

Por lo que mi nombre, a pesar de no ser donatario, también figura en el documento de la donacion.

Nostroso tributamos en Suiza, y aqui no exigen ningun tipo de impuesto derivado de la transaccion, pero solicitan que la situacion se aclare con España.

¿Debemos, alguno de los implicados, pagar el impuesto de donaciones en España?

A la espera de su respuesta, reciban un cordial saludo.

Carlos

Hola Carlos:

En mi opinión tratándose de la donación de bienes (¿valores?) situados fuera de España, en Suiza, a favor de personas residentes fuera de España, en Suiza, NO quedaría sujeta al Impuesto Donaciones español.

En todo caso, habría que vigilar que si la madre donante, residente en España, ha tenido alguna ganancia patrimonial derivada de la donación (diferencia entre el valor actual de los activos donados y su valor histórico de adquisición) que quedaría sujeta al IRPF en España. Por otra parte, si la madre tuvo que declarar tales activos en el Modelo 720 también tendrá que presentar un Modelo 720 informando de su transmisión.

Saludos

Alejandro del Campo

Hola. Soy portugués con residencia en España. Tengo una herencia de inmuebles ubicados en Portugal y en la condicion de hijo, el impuesto sucesorio es de 0%. Me informan en la AT de Portugal que no existe necesidad de tributar sucesiones en España bajo el convenio de doble imposición entre los dos países. Sin embargo, la información que encuentro online especifica el contrario, que como residente en España debo tributar sucesiones con la AT española. Cual sería lo correcto? Gracias

Hola Tiago

Si eres residente en España y heredas esos bienes situados en Portugal, por herencia de padre o madre residentes allí, debes pagar el Impuesto Sucesiones en España, ante la Hacienda estatal, aunque podrás aplicar normativa autonómica (la de tu lugar de residencia si tus padres no tienen nada en España, o la del lugar donde más bienes tengan tus padres en España). El Convenio de Doble Imposición entre Portugal y España no se aplica respecto del Impuesto Sucesiones y Donaciones.

Saludos

Alejandro del Campo

Estimado Alejandro,

En primer lugar, gracias por la publicacion. Ahora mismo soy residente en UK, y estoy en proceso de comprar un piso aqui en Londres. Parte del deposito lo proporcionare yo, y parte mi padre (que es residente en Madrid) a traves de una donacion. No tenemos claro que impuestos aplican en este caso.

Muchas gracias de antemano,

Jaime

Hola Jaime:

Si tu padre te transfieres el dinero desde España tú tendrás que pagar en España el Impuesto Donaciones (a la Hacienda estatal, por ser no residente) porque estarás recibiendo la donación de un bien (dinero) situado en España, pero podrás aplicar la normativa madrileña si Madrid es la Comunidad en que más tiempo lleva depositado ese dinero durante los últimos 5 años. Ojo, la bonificación del 99% prevista en la normativa madrileña requiere formalizar la donación de dinero en escritura pública y cumpliendo determinados requisitos. Cualquier notario de Madrid os la podrá preparar con todas las garantías, y eso será lo más seguro.

En todo caso, hay Consultas Vinculante de Hacienda que señalan que si en lugar de recibir la donación con una transferencia desde España, primero el donante sitúa ese dinero fuera de España en alguna cuenta que tenga abierta el donante a su nombre en el extranjero, y luego desde esa cuenta en el extranjero haces la transferencia/donación al hijo, entonces en tal caso el hijo no tendría que pagar Impuesto Donaciones en España, porque sería donación a un no residente de bienes situados fuera de España.

Saludos

Alejandro del Campo

Estimado Alejandro

Felicidades por el blog es muy claro y útil

Mi pareja de hecho y yo nos encontramos situación de no residente (Wales, UK).

Mi pareja va a realizar un envío de dinero (a una cuenta bancaria que abrí en Madrid) para pagar un inmueble situado en Madrid (municipio Boadilla).

Debo pagar impuesto de donaciones pudiéndome acoger a la normativa de la Comunidad de Madrid? O debo pagar el impuesto estatal? No lo tengo claro pues el dinero habría estado en la cuenta bancaria unos días (durante periodo de 5 años el dinero habría estado fuera).

Muchas gracias

Un saludo

Muchas gracias Sara

Si ambos sois no residentes en España y te quiere donar algo de dinero para que tú puedas comprar un inmueble en España, para evitar el Impuesto Donaciones en España mejor que te haga la transferencia de dinero desde una cuenta suya en extranjero a otra cuenta tuya también en el extranjero, y luego tú ya transfieres ese dinero a tu cuenta en Espala para pagar el inmueble. En todo caso, conviene preguntar a algún asesor de UK si allí tendríais que pagar algún Impuesto Donaciones por esa donación.

saludos

Alejandro del Campo

Hola Alejandro

Felicitaciones por el artículo y gracias desde ya por tu tiempo, te paso mi consulta.

Causante residente en Argentina y bienes allí. Heredero residente fiscal en España, se trata de un inmueble de unos 50 mil US$ y dinero en caja de seguridad (mas o menos misma cifra).

Es obligatorio declarar este patrimonio, siendo que el formulario 720 lo es solo para bienes que superen los 50 mil euros en cada grupo? Otra duda, cuál es el valor de los inmuebles en el exterior? el de mercado o el que indica catastro?

Gracias por tu opinión, saludos.

Hola Carlos:

Si el heredero es residente en España tendrá que pagar el Impuesto Sucesiones por cualquier bien que herede en cualquier lugar del mundo, supere o no los 50.000 Euros.

Una vez aceptada esa herencia y autoliquidado el correspondiente Impuesto Sucesiones sólo tendrá que informar con Modelo 720 sobre los bienes que queden en extranjero que sean cuentas, valores o inmuebles, si cualquier de esos tres grupos de bienes supera los 50.000 Euros. En cuanto al valor de inmuebles en extranjero a efectos del Modelo 720 se toma su valor histórico de adquisición, el precio de compra si se adquirieron por compraventa, el valor real o de mercado en la fecha fallecimiento si se adquirieron por herencia …

Saludos

Alejandro del Campo

Hola Alejandro:

Antes que nada lo felicito por este blog, por su desinterés y precisión en responder las dudas planteadas y por sus amplios conocimientos en fiscalidad.

Mi hija que es residente en Suiza, me quiere hacer una donación de dinero desde su cuenta en Suiza a mi cuenta en España.

Me gustaría que me aclarara si el impuesto sobre donaciones se tiene que pagar a la Comunidad de Madrid y si luego tengo que declararlo a Hacienda. Tendría mi hija que declarar el origen de los fondos en el documento de donación?

Se pudiese hacer el documento de la donación en algún Consulado español en Suiza? .

Muchas gracias

Un saludo

Hola Alejandro

Hace un par de días creí haber haber enviado un comentario y como no lo veo publicado pienso que algo hice mal.

Mi hija reside en Suiza y quiere hacerme una donación en dinero por medio de una transferencia desde su cuenta en Suiza a mi cuenta en España.

El impuesto de donaciones lo debo pagar a la Comunidad de Madrid o a la Agencia Tributaria?

Al venir el dinero desde Suiza y yo siendo residente, por más de 14 años en Madrid, se aplicarían las normas de La Comunidad para el cálculo del Impuesto de Donaciones?

Se puede hacer el documento de donación en el Consulado Español en Suiza o es necesario se haga en una Notaria en Madrid?

Y si en el documento de Donación debe indicarse el origen de los fondos?

Agradezco mucho su atención y lo felicito por este blog.

Un Saludo.

Hola Pilar:

Efectivamente, si resides en la Comunidad de Madrid tendrás que pagar por esa donación el Impuesto Donaciones a esa Comunidad y aplicando su normativa autónomica que establece una bonificación del 99% en donaciones entre familiares directos, cumpliendo determinados requisitos cuando se trata de donación de dinero (formalización de escritura de donación, que podrá otorgarse en el Consulado, expresando en la misma el origen de los fondos, etc.)

Saludos

Alejandro del Campo

Muchísimas gracias por su pronta respuesta

Saludos

Hola Alejandro:

Hemos decidido que mi hija haga un poder en el Consulado de España en Ginebra autorizando a mi marido para que firme el documento de donación en una Notaría en Madrid. A la Notaria que fuimos nos explicaron que lo relativo al origen de los fondos, queda explicado al colocar, en el documento de donación, los datos de la transferencia con el nro, de cuenta bancaria suiza de donde provienen los fondos y que no era necesario explicar de donde sacó mi hija ese dinero.

Sería tan amable de explicarme si esto es así, no quisiera tener problemas en Hacienda a la hora de introducir el documento de donación por ser Suiza considerado paraiso fiscal. Mi hija reside y vive en Suiza desde 2008 y tiene doble nacionalidad.

Muchísimas gracias por su atención

Saludos

Hola Pilar:

Desconozco los detalles de la donación, pero si es una donación a la que se pueda aplicar la bonificación del 100% establecida por la normativa de Madrid, nadie mejor que un notario de Madrid para preparar la correspondiente escritura pública cumpliendo los requisitos establecidos:

Bonificación del 99 % para el Grupo I y II de parentesco en adquisiciones inter vivos.

La donación debe formalizarse en escritura pública y cuando sea en metálico, depósitos en

cuenta corriente o de ahorro, a la vista o a plazo, deberá justificarse el origen de los

fondos donados y además haberse manifestado en el documento público (art. 25.2 TR

aprobado por D.Leg. 1/2010, redacción actual dada por art. único.Once Ley 6/2018;

medida regulada por primera vez en el art. 3.Cinco Ley 7/2005, vigor 2006).

Saludos

Alejandro del Campo

Hola, buenas tardes

He intentado dejar un comentario, pero ha desaparecido, no se si lo submiti correctamente…

Excelente blog y muy bien explicado todo.

Tengo una duda y estaría muy agradecida si pudiera ayudarme.

Mi novio reside en Uk y yo en Francia (soy española).

Quiere enviarme un dinero a España, que es nuestro principal punto de encuentro (tengo cuenta bancaria abierta en Madrid). De momento dejaríamos ese dinero sin tocarlo pero la idea es en un fututo comprar una vivienda allí (siempre ha sido me residencia hasta que me mude fuera hace unos años). Sé que yo tendría que pagar impuesto de donaciones aunque sea no residente en España, pero podría acogerme a la deducción de la Comunidad de Madrid sólo por tener la cuenta bancaria allí? El dinero vendría directamente desde Uk, así que no tengo claro si la bonificación me la podría aplicar o tendría que pagar el porcentaje estatal ya que el requisito de la aplicación de la legislación de la Comunidad Autónomo donde el dinero haya estado la mayor parte durante los 5 últimos años no lo tengo claro (si fuera para comprar el piso directamente imagino que sí, porque el bien estaría situado en Madrid, pero al ser dinero, tengo dudas).

Yo no tengo cuenta un Uk y transferirlo a Francia y yo desde allí transferirlo a España no es una opción que nos interese.

Muchísimas gracias.

Un saludo

Buenas tardes

He intentado enviar esta pregunta hace unos días, pero por alguna razón desaparece del blog…

Tengo una duda y estaría muy agradecida si pudiera ayudarme.

Mi novio reside en Uk y yo en Francia (soy española).

Quiere enviarme un dinero a España, que es nuestro principal punto de encuentro (tengo cuenta bancaria abierta en Madrid). De momento dejaríamos ese dinero sin tocarlo pero la idea es en un fututo comprar una vivienda allí (siempre ha sido mi residencia hasta que me mude fuera hace unos años). Sé que yo tendría que pagar impuesto de donaciones aunque sea no residente en España, pero podría acogerme a la deducción de la Comunidad de Madrid sólo por tener la cuenta bancaria allí? El dinero vendría directamente desde Uk, así que no tengo claro si la bonificación me la podría aplicar o tendría que pagar el porcentaje estatal ya que el requisito de la aplicación de la legislación de la Comunidad Autónomo donde el dinero haya estado la mayor parte durante los 5 últimos años no lo tengo claro (si fuera para comprar el piso directamente imagino que sí, porque el bien estaría situado en Madrid, pero al ser dinero, tengo dudas).

Yo no tengo cuenta un Uk y transferirlo a Francia y yo desde allí transferirlo a España no es una opción que nos interese.

Muchísimas gracias.

Un saludo

Hola Carolina:

Si ninguno de los dos es residente fiscal en España, lo ideal para no tener que tributar en España por esa donación sería hacerla mediante transferencia desde una cuenta de tu novio en el extranjero a una cuenta tuya, también en el extranjero, por ejemplo en Francia. De esa manera la donación no tributaría en España aunque te tendrías que asesorar sobre si tienes que tributar en tu país de residencia, Francia. Luego podrías enviar sin problemas el dinero a España. Hacerlo de otra forma, por ejemplo con transferencia directa a tu cuenta española tiene más riesgo, y si no estáis casados no hay bonificación que reduzca la posible tributación en España.

Saludos

Alejandro del Campo

Muchísimas gracias por la pronta respuesta Alejandro

En realidad somos pareja de hecho (inscrita en Madrid) esperando a casarnos en un futuro próximo. La opción de llevarlo por Francia tiene un coste y unas implicaciones que no nos compensa…

La verdad, no nos importa pagar siempre que pudiéramos acogernos a la deducción que tienen en Madrid. Crees que simplemente por tener mi cuenta abierta en Madrid (y ser pareja de hecho) si podríamos acogernos a esa deducción cuando el dinero viene directamente de fuera sin estar un periodo de tiempo en Madrid? O tendríamos que pagar el porcentaje estatal? (el cual sí que nos supondría un problema al ser tan alto).

Felicidades por el blog, es muy instructivo y se ve que controláis de fiscalidad internacional (de hecho he pasado a una serie de expatriados que conocemos los datos de la web por si algún día necesitan asesoramiento ya que es difícil encontrar buenos asesores cuando estas fuera).

Gracias de nuevo

Un saludo

Buenas tardes Alejandro,

Muchas gracias por este post.

Te planteo mi caso, que no me queda claro como proceder.

Mi padre era venezolano y portugués y residió en Madrid sus últimos 5 años de vida. Falleció en Madrid.

Él solo tenía una cuenta bancaria en España y un piso en Venezuela.

Según el post entiendo que en este caso debemos pagar el impuesto de sucesiones en Madrid en también en Venezuela. Y en ambos sitios por sus cuentas bancarias y bienes en Venezuela. Y que me podría deducir en Madrid lo pagado en Venezuela. ¿Es así?

Porque sería muy complicado tener en menos de 6 meses el documento de propiedad en Venezuela apostillado para hacer los trámites en España. Y además, en Venezuela no estoy obligado a pagar nada hasta que venda el piso.

Muchas gracias y un saludo,

Hola Elio